Налоговые уведомления в электронном виде:

быстро, удобно, всегда онлайн

В этом году налоговые уведомления для уплаты имущественных налогов получат около одного миллиона жителей Кемеровской области – Кузбасса.

Более 671 тысячи налоговых уведомлений получат пользователи сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц», 17 тысяч уведомлений получат пользователи Единого портала государственных и муниципальных услуг (далее – ЕПГУ). Почти 310 тысяч уведомлений готовится к отправке в бумажном виде через отделения «Почты России».

На ЕПГУ реализована возможность получать налоговые уведомления для уплаты налогов на имущество и НДФЛ, а также требования об уплате задолженности по налогам физических лиц в электронной форме.

Чтобы получить налоговое уведомление на ЕПГУ, нужно выполнить три несложных шага:

1. скачать приложение «Госключ» и сформировать в нем ключ электронной подписи;

2. на ЕПГУ сформировать согласие на получение налоговых уведомлений;

3. подписать согласие уже имеющимся ключом электронной подписи.

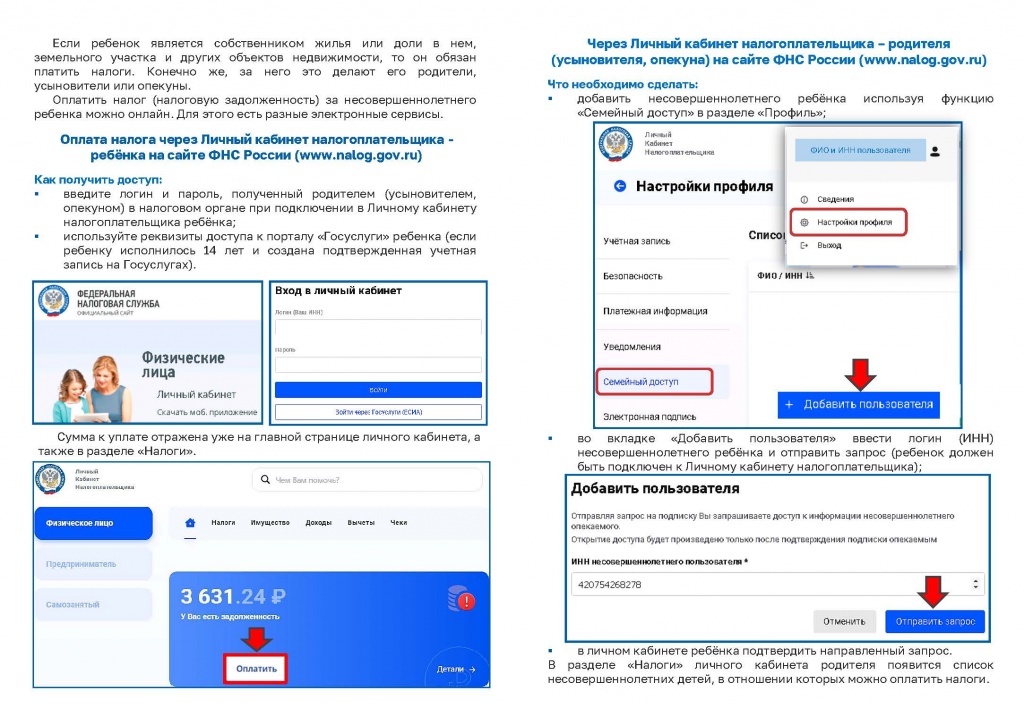

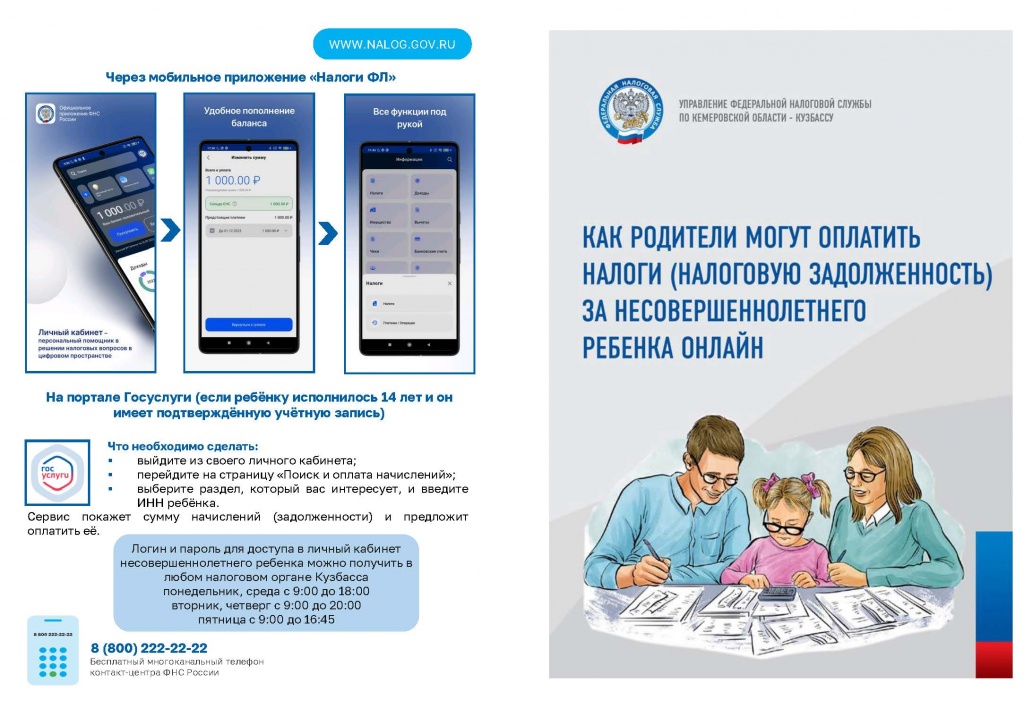

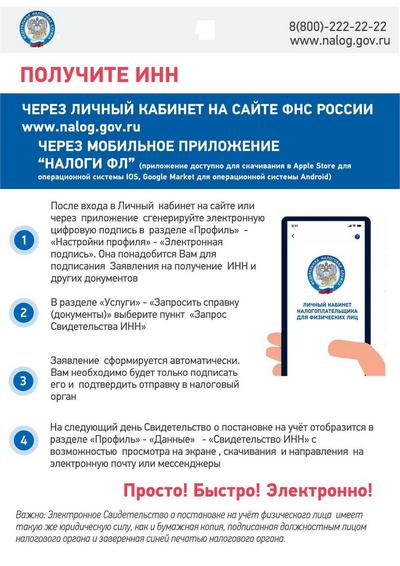

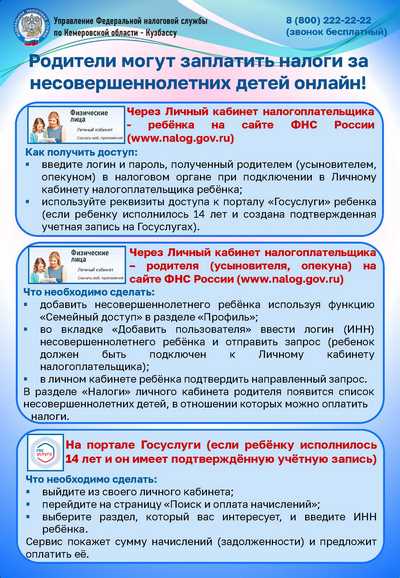

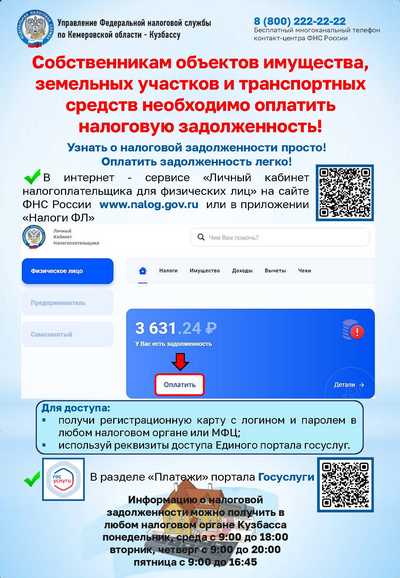

Также налогоплательщики, имеющие учетную запись на ЕПГУ, могут авторизоваться в онлайн сервисе ФНС России «Личный кабинет налогоплательщика для физических лиц» с помощью логина и пароля для входа на ЕПГУ. Сервис доступен как на официальном сайте ФНС России www.nalog.gov.ru, так и в приложении для смартфона «Налоги ФЛ».

Получение налоговых уведомлений в электронном виде является полноценной альтернативой бумажному носителю и позволяет узнать необходимую актуальную информацию, не выходя из дома.

Информация о семинарах (вебинарах), проводимых для налогоплательщиков налоговыми органами Кемеровской области - Кузбасса в 1 квартале 2023 года.

Уважаемые налогоплательщики!

Межрайонная ИФНС России №2 по Кемеровской области – Кузбассу информирует:

Срок уплаты имущественных налогов физических лиц (транспортного налога, налога на имущество, земельного налога),

исчисленных за 2022г.

истек 01.12.2023г.

Во избежание наступления неблагоприятных последствий

необходимо произвести уплату налогов в кратчайшие сроки.

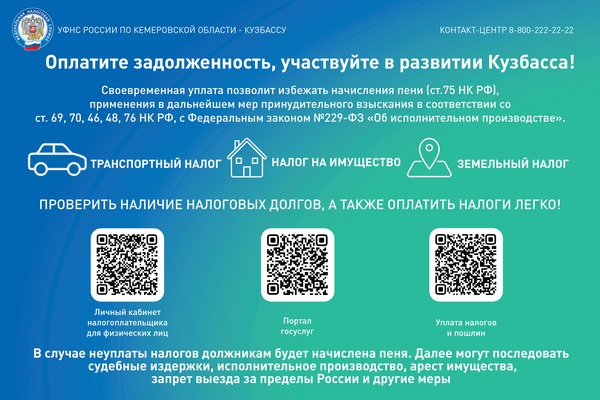

Несвоевременная оплата налогов влечет за собой:

начисление пеней; необходимость уплаты госпошлины и исполнительского сбора, в случае принудительного взыскания в соответствии со ст.48 НК РФ; удержание долга из заработной платы или пенсии, либо иных периодических платежей; блокировку счетов; запрет на регистрационные действия; арест имущества; запрет выезда за границу.

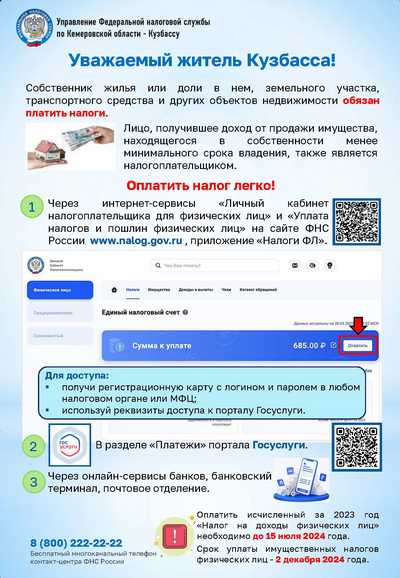

Оплатить налоги можно – через сервисы «Личный кабинет», банковское «Мобильное приложение» по QR коду, через отделение «Сбербанка», банкомат «Сбербанка» и т.п.

Межрайонная ИФНС России №2 по Кемеровской области – Кузбассу информирует.

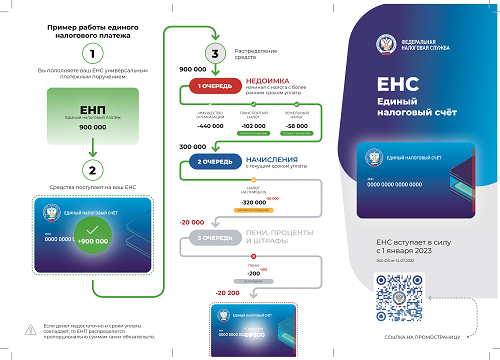

Федеральным законом от 14.07.2022 N 263-ФЗ глава 1 НК РФ дополнена статьей 11.3 «Единый налоговый платеж. Единый налоговый счет».

В связи с введением с 01.01.2023 Единого налогового счета (далее – ЕНС) установлены единый срок представления налоговых деклараций - не позднее 25 числа месяца и единый срок уплаты налогов и сборов - 28 число соответствующего месяца.

По тем налогам и сборам, по которым срок уплаты наступает раньше, чем дата представления декларации/расчета (НДФЛ, страховые взносы, имущественные налоги юридических лиц и УСН), подается Уведомление об исчисленных суммах (далее – Уведомление), на основании которого будет происходить распределение единого налогового платежа (далее – ЕНП) и зачет указанного налога. Срок представления Уведомления - не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов и сборов. Форма, порядок заполнения и формат Уведомления размещены на сайте ФНС России (https://www.nalog.gov.ru/rn77/ens/).

С введением ЕНС определен особый порядок уплаты НДФЛ, который налоговые агенты исчислили и удержали, начиная с 2023 года:

- за период с 23-го числа предыдущего месяца по 22-е число текущего месяца уплата производится не позднее 28-го числа текущего месяца;

- за период с 23 по 31 декабря - не позднее последнего рабочего дня календарного года (в 2023 году последний рабочий день - 29 декабря 2023 года).

Реквизиты и образец платежного поручения на ЕНП размещены на официальном сайте ФНС России в сервисе в сервисе «Уплата налогов и пошлин» (https://www.nalog.gov.ru/rn42/).

Подробная информация по срокам представления налоговой отчетности и уплаты налогов и сборов размещены на сайте ФНС России (https://www.nalog.gov.ru/rn77/ens/).

Кроме того, на официальном сайте ФНС России 21.01.2023 в разделе новости (https://www.nalog.gov.ru/rn77/news/activities_fts/13051920/) опубликованы разъяснения для индивидуальных предпринимателей о том, как в условиях уплаты ЕНП уменьшить налог по УСН и патентной системе налогообложения за 2022, 2023 годы, на сумму страховых взносов, уплачиваемых в фиксированном размере. При этом, порядок уменьшения на сумму страховых взносов, уплачиваемых за работников, в условиях уплаты ЕНП не меняется.

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО КЕМЕРОВСКОЙ ОБЛАСТИ - КУЗБАССУ

УВАЖАЕМЫЕ НАЛОГОПЛАТЕЛЬЩИКИ - ФИЗИЧЕСКИЕ ЛИЦА!

В соответствии с Федеральным законом от 14.07.2022 № 263-ФЗ внесены изменения в положения Налогового кодекса Российской Федерации, которые вводят институт Единого налогового счета.

С 1 января 2023 года Единый налоговый платеж и Единый налоговый счет стали обязательным для всех юридических лиц, индивидуальных предпринимателей и физических лиц.

Система Единого налогового счета и Единого налогового платежа подразумевает, что налоги, сборы и страховые взносы нужно перечислять единым платежным документом.

Все платежи, администрируемые налоговыми органами подлежат уплате на отдельный казначейский счет, открытый в Управлении Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом).

|

|

|

|

|

|

о Получатель платежа Единый независимо от того, в каком регионе у физического лица находятся объекты недвижимости и его места жительства.

![]()

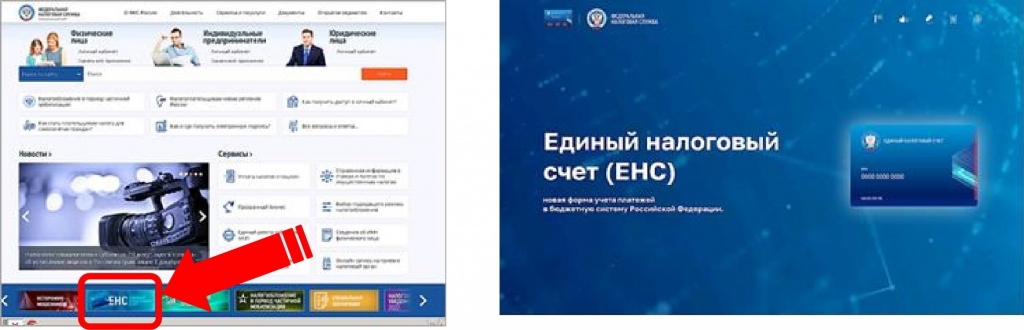

На сайте ФНС России создана промостраница, которая поможет налогоплательщикам разобраться во всех нюансах перехода на новый порядок учета обязательных платежей, а также узнать реквизиты, необходимые для заполнения платежных документов, посмотреть образцы их заполнения https://www.nalog.gov.ru/rn71/ens/.

Единый Контакт центр ФНС России 8-800-222-2222

ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТ

(ЕНС)

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда поймет, должен ли он государству либо может

распорядиться положительным остатком по своему усмотрению.

Узнать об особенностях использования ЕНС

Вы можете, наведя камеру Вашего смартфона

на QR-код, или на сайте NALOG.GOV.RU

на промостранице «Единый налоговый счет» на сайте ФНС России

(https://www.nalog.gov.ru/rn77/ens/);

в разделе «Единый налоговый счет» в сервисе ФНС России «Часто задаваемые вопросы» на сайте ФНС России (https://www.nalog.gov.ru/rn77/service/kb/?t1=1028);

в разделе «Единый налоговый счет» в ИР «База данных «Вопрос-Ответ» ФКУ

«Налог-Сервис» ФНС России (доступ по бесплатному телефону Контакт-центра ФНС России 8-800-222-22-22);

-образец заполненного платежного поручения на оплату ЕНП с 01.01.2023; - буклет ЕНС;

Сроки предоставления уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов в 2023 году.

Что получают плательщики от ЕНС?

Платить налоги просто и без ошибок:

% один платеж в месяц

% универсальные реквизиты для всех налогов

% отсутствие ошибочных платежей

% экономия времени и трудозатрат

Не нужно помнить сроки отчетности:

Унифицированный платежный календарь:

% один срок уплаты

% одна дата для представления налоговой отчетности

Прозрачные расчеты с бюджетом:

% автоматическое распределение платежа по налогам и бюджетам

% единое сальдо расчетов с бюджетом (баланс)

% один день на снятие ареста с банковского счета

% пени рассчитываются на сумму отрицательного сальдо, а не по каждому налогу

Переплату можно вернуть или поделиться с другом (партнером):

% один день для возврата (поручение на возврат будет направлено в Казначейство России не позднее дня, следующего за днем после получения заявления от налогоплательщика)

% отсутствие срока давности образования переплаты

(существующее сейчас ограничение в три года на возврат/зачет исключается).

% отсутствие задолженностей и мер взыскания при наличии переплаты

% возможность зачисления «свободных» денежных средств по заявлению налогоплательщика на Единый налоговый платеж (ЕНП) другого лица

% возможность зачисления «свободных» денежных средств по заявлению налогоплательщика на Единый налоговый платеж (ЕНП) другого лица

Распространенные заблуждения о ЕНС

Я боюсь, что мой платеж уйдет не туда или вообще потеряется

Потерять платеж из-за ошибки невозможно — платежка универсальная для всех налогов. Все платежи аккумулируются на Едином налоговом счете плательщика (ЕНС), а государство самостоятельно распределяет суммы по налогам и бюджетам. Сначала будет погашена недоимка — начиная с налога с более ранним сроком уплаты, затем начисления с текущим сроком уплаты, после этого пени, проценты и штрафы. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств.

У моей компании много филиалов, придется по каждому подавать уведомление об исчисленных суммах

Уведомление многострочное. В одном уведомлении можно указать информацию сразу по всем авансам каждого обособленного подразделения.

Нет альтернативного способа подать уведомление об исчисленных суммах

Предусмотрена возможность не подавать уведомление в течение 2023 года, а по-прежнему представлять в банк платежку с заполненными реквизитами. Налоговая на основании этого сама сформирует начисленные суммы. Но здесь важно правильно заполнить платежку и проставить в ней статус плательщика «02». Из нее инспектор должен точно понять, какой это бюджет, налог, какой у него период и какую сумму надо внести.

“

Мне никто не помешает платить «по-старому»

С 2023 года платить нужно только единым налоговым платежом. Даже если вы заплатите «постарому», т.е. на конкретный налог, Казначейство России все равно учтет деньги на едином налоговом платеже.

Подавать уведомления об исчисленных суммах сложно

Уведомление подается только по платежам с авансовой системой расчетов: НДФЛ, страховые взносы, имущественные налоги юридических лиц, упрощенная система налогообложения. Уведомление содержит всего пять реквизитов (КПП, КБК, ОКТМО, отчетный период и сумма)

Достаточно одного уведомления по всем авансам вместо заполнения множества платежек с 15 реквизитами в каждой. Причем можно оформить одно уведомление на несколько периодов. Например, если вы знаете, что у вас налог на имущество не изменится в течение года, то можно подать уведомление один раз сразу за год по всем срокам уплаты.

Сформировать и отправить уведомление можно в Личном кабинете. Процесс прост и автоматизирован:

1. выберите из перечня обязательства для включения в уведомление

2. укажите сумму и отчетный период

3. подпишите КЭП и отправьте

![]()

Я не смогу узнать о сальдо ЕНС, если нет

Личного кабинета

Отслеживать свое состояние расчетов с бюджетом удобнее в Личном кабинете. Аналогичная информация также будет доступна в учетной (бухгалтерской) системе (ERP — система) по открытому API. Если ни один из этих способов вам не доступен, можно по ТКС или на бумаге запросить в налоговом органе Справку о наличии положительного, отрицательного или нулевого сальдо единого налогового счета и Справку о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа.

Нельзя исправить ранее поданное уведомление об исчисленных суммах

Если вы ошиблись в реквизитах уведомления, то отправьте в налоговый орган новое с верными реквизитами только в отношении обязанности, по которой произошла ошибка. Например, если необходимо исправить сумму налога, нужно подать новое уведомление по этому налогу и периоду, а сумму указать корректную.

Изменении суммы налога по патенту для осуществления иностранными гражданами и лиц без гражданства трудовой деятельности на территории Российской Федерации в 2023 году.

Решение о изменение суммы налога по патенту для трудовых мигрантов принимают региональные власти, закон Губернатора Кемеровской области-Кузбасса от 30.11.2022 г. № 131-ОЗ. Данное решение принимается путем увеличения коэффициента, отражающего региональные особенности рынка труда на территории Кемеровской области-Кузбасса, размер коэффициента на 2023 год установлен 2,15.

Настоящий закон принят в соответствии со статьей 2271 Налогового кодекса Российской Федерации, налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, работающими на основании патента, таким образом патент для осуществления трудовой деятельности на территории Кемеровской области-Кузбасса с 01.01.2023 года составит 5856 рублей 60 копеек.

Патент-это документ, который дает право иностранному гражданину или лицу без гражданства, прибывшему в Российскую Федерацию в порядке не требующему получения визы, работать у физического или юридического лица. Но работать иностранный гражданин может только в том субъекте Российской Федерации, на территории которого получил патент.

Патент на осуществление трудовой деятельности выдается иностранному гражданину на срок от одного до двенадцати месяцев.

На обращение за оформлением патента иностранному гражданину отводится 30 календарных дней со дня въезда в Российскую Федерацию с целью работа, также в течении 30 календарных дней со дня въезда в Российскую Федерацию иностранный гражданин обязан:

· Пройти медицинское освидетельствование;

· Подтвердить знание русского языка, истории и основ законодательства Российской Федерации;

· Пройди обязательную дактилоскопическую регистрацию и фотографирование.

В первый раз иностранный гражданин уплачивает налог на доход физических лиц в виде фиксированного авансового платежа в порядке, установленном законодательством Российской Федерации о налогах и сборах на период действия патента до получения готового документа. В соответствии с требованиями ст. 13.3 Федерального закона от 25.07.2002 г. № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» срок действия патента может неоднократно продлеваться на период от одного месяца. При этом общий срок действия патента с учетом продления не может составлять более двенадцати месяцев со дня выдачи патента. В ином случае срок действия патента прекращается со дня, следующего за последним днем периода, за который уплачен налог на доходы физических лиц в виде фиксированного авансового платежа.

Старший инспектор ОВМ

Вострецова Н.А.

Информация для населения

Уважаемые налогоплательщики!

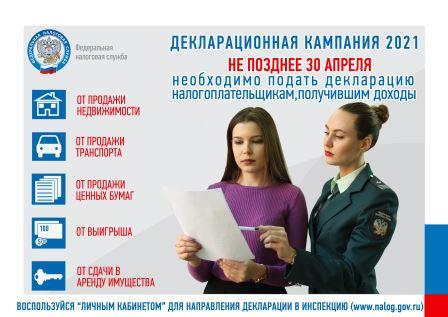

Напоминаем, что в случае, если Вы в 2020г.

- продали дом, квартиру, комнату, земельный участок, машину, которыми владели менее 5-ти лет (при дарении и наследстве менее 3-х лет);

- получили в дар имущество от лиц, не являющихся Вашими близкими родственниками;

- сдали в аренду имущество или получили доход в виде выигрыша,

Отчитайтесь о доходах, представьте в налоговый орган декларацию (ф.3-НДФЛ) не позднее 30 апреля 2021г. За несвоевременное представление декларации предусмотрен штраф. Минимальный размер штрафа – 1000 руб.

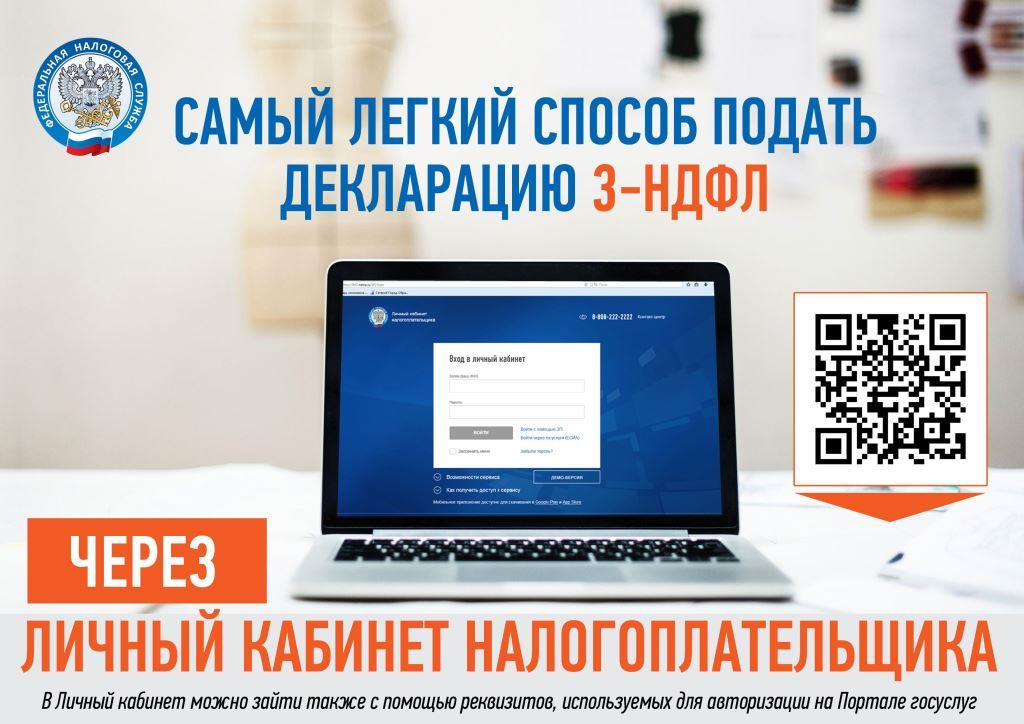

БЕРЕГИТЕ СВОЕ ВРЕМЯ - ОБЩАЙТЕСЬ ONLINE

ЧЕРЕЗ СВОЙ ЛИЧНЫЙ КАБИНЕТ!

Чтобы узнать информацию о числящихся за Вами расчетных счетах, объектах имущества, оплатить налоги, подать декларацию 3-НДФЛ или получить ответ на интересующий Вас вопрос, не нужно каждый раз бежать в ближайший налоговый орган.

Подключите «Личный кабинет налогоплательщика для физических лиц» на www.nalog.ru и РЕШАЙТЕ НАЛОГОВЫЕ ВОПРОСЫ, НЕ ВЫХОДЯ ИЗ ДОМА ИЛИ В ДОРОГЕ, ИСПОЛЬЗУЯ МОБИЛЬНОЕ ПРИЛОЖЕНИЕ.

ДОСТУП К СЕРВИСУ «ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ДЛЯ ФИЗИЧЕСКИХ ЛИЦ» ОСУЩЕСТВЛЯЕТСЯ ОДНИМ ИЗ ТРЕХ СПОСОБОВ:

Ø С помощью логина и пароля, указанных в регистрационной карте. Получить регистрационную карту Вы можете лично в любой инспекции ФНС России, независимо от места постановки на учет. При обращении в инспекцию при себе необходимо иметь документ, удостоверяющий личность (паспорт).

Чтобы не забыть, запишите Ваши

Логин

Пароль

Ø С помощью квалифицированной электронной подписи или Универсальной электронной карты.

Ø С помощью учетной записи Единой системы идентификации и аутентификации (ЕСИА) – реквизитов доступа, используемых для авторизации на Едином портале государственных и муниципальных услуг.

Авторизация возможна только для пользователей, которые обращались для получения реквизитов доступа лично в одно из мест присутствия операторов ЕСИА (отделения почты России, МФЦ и др.)

Добро пожаловать в Личный кабинет налогоплательщика!

Межрайонная ИФНС России №2 по Кемеровской области – Кузбассу информирует:

Патентная система налогообложения:

как перейти и применять

Патентную систему налогообложения (ПСН) может применять только индивидуальный предприниматель и только по определенным видам деятельности. Среди них более 60 видов деятельности (в т.ч. розница, общепит, перевозки )(ст. 346.43 НК РФ).

ПСН можно совмещать с любой системой налогообложения. Например, купить патент на розницу, а по остальной деятельности применять УСН.

Средняя численность работников - не больше 15 человек, а доходы от всей патентной деятельности - не больше 60 млн. руб. в год.

Патент заменяет НДФЛ и НДС. Налог на имущество за недвижимость, используемую для деятельности на патенте, надо платить только по кадастровой стоимости (ст. 346.43 НК РФ).

ИП на патенте платит страховые взносы за себя, а также НДФЛ и взносы за работников. В 2020 г. стоимость патента нельзя уменьшить на уплаченные за себя и за работников взносы (Письмо Минфина от 18.02.2013 N 03-11-11/72).

С 01.01.2021 ИП с работниками уменьшает стоимость патента на страховые взносы, уплаченные за работников, и больничные за первые 3 дня болезни, но не более чем на 50%. ИП без работников может уменьшить патент на всю сумму уплаченных за себя взносов (ст. 346.51 НК РФ). 32448 – опс, 8426 –омс -2020

Декларации по ПСН нет. ИП с работниками сдает отчетность по страховым взносам и НДФЛ с доходов работников (ст. 346.52 НК РФ).

Получить патент можно на календарный год или на несколько месяцев в течение года, подав в ИФНС заявление (ст. 346.45 НК РФ).

Код вида предпринимательской деятельности возьмите из первых трех граф Классификатора.

Через 5 рабочих дней ИФНС выдаст патент. В нем будет указана стоимость и срок оплаты.

Рассчитать стоимость патента вы можете сами на сайте ФНС.

Срок оплаты патента зависит от срока его действия. Патент на срок до 6 месяцев можно оплатить в течение срока действия патента. Патент на 6 - 12 месяцев оплачивайте двумя платежами - 1/3 в течение 90 календарных дней после начала действия патента и 2/3 - в течение срока действия патента.

Межрайонная ИФНС России №2 по Кемеровской области – Кузбассу информирует:

Порядок представления жалоб (апелляционных жалоб) по ТКС

«Положениями Приказа ФНС России от 20.12.2019 № ММВ-7-9/645@ «Об утверждении формы жалобы (апелляционной жалобы) и порядка ее заполнения, а также форматов и порядка представления жалобы (апелляционной жалобы) и направления решений (извещения) по ним в электронной форме» утверждены: форма жалобы (апелляционной жалобы) (форма КНД 1110121), форматы представления жалобы (апелляционной жалобы) и решения (извещения) по жалобе (апелляционной жалобе) в электронной форме, а также порядки представления жалобы (апелляционной жалобы) и направления решения (извещения) по жалобе (апелляционной жалобе) и ее заполнения.

Положения указанного приказа вступили в силу с 01.05.2020 и направлены на реализацию возможности подачи лицом, нарушение прав которого обжалуется, по телекоммуникационным каналам связи жалобы (апелляционной жалобы) и получения по ней решений (иных документов), образующихся в ходе досудебного урегулирования споров

До 01.05.2020 Заявитель мог использовать документ «Обращение налогоплательщика (представителя) в целях получения информации (код по КНД 1166102)», форма и формат которого утверждены приказом ФНС России от 13.06.2013 № ММВ-7-6/196@ «Об утверждении Методических рекомендаций по организации электронного документооборота между налоговыми органами и налогоплательщиками при информационном обслуживании и информировании налогоплательщиков в электронной форме по телекоммуникационным каналам связи», с приложением сканированного образа жалобы (апелляционной жалобы).

При этом при использовании формы и формата, утвержденного Приказом ФНС России от 13.06.2013 № ММВ-7-6/196@, возможны следующие риски:

- подача жалобы (апелляционной жалобы) в качестве приложения к Обращению в порядке, предусмотренном Приказом № ММВ-7-6/196@, делает невозможным направление Заявителю документов вышестоящих налоговых органов, образующихся в ходе рассмотрения его жалобы, по ТКС, что может повлечь нарушение его прав (в случае желания этого лица получить решение по жалобе (апелляционной жалобе) в электронном виде по ТКС);

- в отличие от Обращения использование при подаче жалобы по ТКС формата и формы, утвержденных Приказом № ММВ-7-9/645@, позволяет предусмотреть в программном обеспечении, разработанном для Заявителей операторами электронного документооборота, все необходимые и предусмотренные статьей 139.2 Налогового кодекса Российской Федерации поля (реквизиты) (с возможностью установки дополнительных опциональных форматно-логических контролей) для заполнения экранной формы жалобы, которая в обязательном порядке должна быть подписана усиленной квалифицированной электронной подписью;

- использование Заявителем при подаче жалоб по ТКС формы (формата), утвержденной Приказом № ММВ-7-6/196@, обязывало представлять сканированные образы жалоб (апелляционных жалоб) в виде файлов-приложений к Обращению с ЭЦП, но форматно-логический контроль наличия такой ЭЦП для таких приложений отсутствовал.

Таким образом, во избежание указанных рисков, Межрайонная ИФНС России №2 по Кемеровской области рекомендует при подаче жалобы (апелляционной жалобы) использовать положения Приказа ФНС России от 20.12.2019 № ММВ-7-9/645@».

Уважаемые налогоплательщики

Межрайонная ИФНС России №2 по Кемеровской области информирует:

В рамках проведения информационной кампании «ЕНП - это удобно!» сообщаем:

ü информация о способах уплаты имущественных налогов, размещенная в разделе «Новости»/»Деятельность ФНС России» на официальном сайте ФНС России:

· об уплате налогов при помощи обновленного сервиса «Уплата налогов и пошлин» (https://www.nalog.ru/rn77/news/activities_fts/9032394/);

· об уплате налогов при помощи сервиса «Уплата налогов картой иностранного банка» (https://www.nalog.ru/rn77/news/activities_fts/9020333/);

· о пополнении гражданами электронных налоговых кошельков

(https://www.nalog.ru/rn77/news/activities_fts/9398280/;https://www.nalog.ru/rn77/news/activities_fts/9001983/);

· видеоролик об уплате имущественных налогов физических лиц при помощи единого налогового платежа (https://www.nalog.ru/rn77/about_fts/video/8266149/);

ü о последствиях неуплаты обязательных платежей в бюджеты бюджетной системы Российской Федерации, представленную на информационном плакате о последствиях неуплаты налогов для тематического стенда № 7 территориальных налоговых органов, размещенном в информационном ресурсе «Информационные стенды» 20.09.2018, а также видеоролике, размещенном на сайте ФНС России (https://www.nalog.ru/rn77/news/activities_fts/7846587/) в материале «Что будет, если не заплатить имущественные налоги вовремя, расскажет видеоролик на сайте ФНС России».

Обращается внимание, что в связи с вступлением в силу с 01.01.2020 положений Федерального закона от 29.09.2019 №325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», внесены изменения в статью 451 части 1 Налогового кодекса Российской Федерации (далее – Кодекс) «Единый налоговый платеж физического лица» (далее – ЕНП).

С 01.01.2020 перечень налогов, в счет исполнения обязанности которых может быть перечислена сумма ЕНП, дополнен налогом на доходы физических лиц в соответствии с пунктом 6 статьи 228 Кодекса.

Кроме того, изменились сроки проведения зачета ЕНП в счет предстоящих платежей.

Так, в случае отсутствия недоимки и задолженности зачет будет производиться в счет предстоящих платежей в течение 10 дней:

- со дня направления налогоплательщику налогового уведомления, если единый налоговый платеж был уплачен ранее;

- со дня поступления единого налогового платежа в бюджетную систему РФ, если уплата соответствующего платежа была осуществлена после направления налогового уведомления.